Les prix de betteraves 2023 sont connus, pour l’essentiel, que ce soit en France ou dans...

LE COURS DU SUCRE

Février a toujours été un mois spécial sur les marchés mondiaux, avec un changement de terme proche pour le sucre brut et le sucre raffiné à la veille de la nouvelle campagne brésilienne. Le sucre roux a frôlé une clôture à 19 cts/lb le 22 février, et le sucre blanc les 490 $/t. Depuis, le terme de mai avoisine les 16 cts/lb, un niveau mesuré mais qui reste un record depuis mai 2017.

Sur le court terme, les fondamentaux sont en support. Le 25 février, l’ISO a publié un nouveau bilan mondial, et estime désormais que le déficit sur 2020/21 sera de -4,8 Mt, contre -3,5Mt dans son estimation précédente. Et encore, la prévision inclut toujours une Inde capable de fournir 36,5 Mt sur la campagne, quand les représentants locaux (ISMA) estiment, eux, peu probable de dépasser les 31 Mt.

Les disponibilités de court terme sont donc faibles, et les spéculateurs continuent à anticiper une hausse : ils sont à nouveau net acheteur de plus de 8 Mt. Ils s’appuient probablement sur les bonnes performances de la plupart des commodités agricoles (blé, soja et maïs gagnent respectivement 3,5%, 3% et 1%), dans la lignée de la remontée du pétrole. Le Brent, le pétrole le plus échangé, gagne 12 % et oscille désormais autour des 65 $/baril.

Comme le Réal, la monnaie brésilienne, continue de plonger, le sucre, libellé en Réal, atteint un niveau jamais vu… Il a été multiplié par 2,5 depuis 2013 ! Cela explique que, selon certains analystes, les sucriers brésiliens ont déjà couvert près de 80 % du sucre qu’ils estiment pouvoir produire lors de la campagne qui ouvrira en avril prochain.

Enfin, concluant sur un autre élément haussier : la hausse du pétrole, et la baisse du Réal, fait exploser l’éthanol domestique brésilien (+ 20% sur le mois !). Du coup, une allocation moindre vers le sucre n’est pas à exclure, ce qui pourrait peser encore sur le déficit mondial…

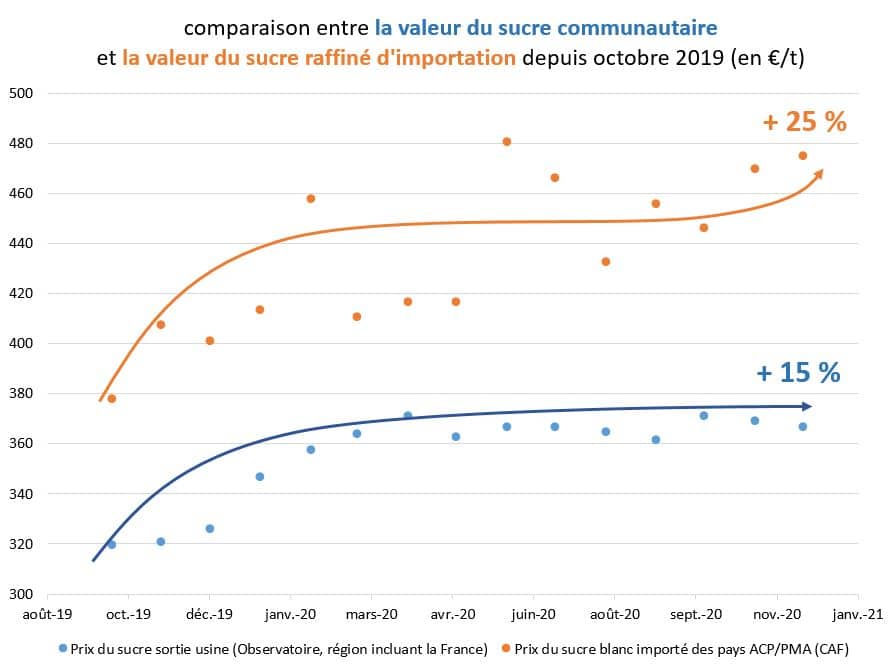

Et du côté européen ? Et bien, c’est encore la douche froide. La dernière valeur officielle dont on dispose, alors qu’on est à la veille des semis, vient d’être diffusé par la Commission européenne : en décembre, le sucre a quitté les usines de la vaste zone qui inclut la France, à 369 €/t en moyenne. Donc, aucun changement depuis… mars 2020. En neuf mois de temps, alors que le marché mondial a pris 100 $/t sur la période, alors que l’Europe a produit 1,5 Mt de sucre de moins à cause de la jaunisse en France, le marché reste atone. Aucune reprise, aucun rebond.

Combien de temps va-t-on assister à cette guerre des prix, à cette concurrence acharnée où chaque acteur s’estime plus robuste que l’autre pour endurer ses effets – et en espérant surtout que l’autre meurt avant lui ? A ce jeu, tout le monde y laissera des plumes, et le planteur en premier : comment peut-on décemment espérer un maintien des surfaces dans ces conditions ?

S’il y en a qui s’en frottent les mains, ce sont les exportateurs de sucre sur l’Union européenne. D’une part, ils sont assurés d’un volume conséquent sur la campagne. Et surtout, ils savent, visiblement, bien mieux que nous, passer les hausses de prix. Depuis la campagne 2019-2020, déficitaire en Europe, ils ont su faire grimper leur prix de vente de 25 %, et ils continuent. En novembre, le sucre blanc des pays ACP a ainsi été livré en Europe à 445 €/t, prix CAF. Presque 80 €/t de plus que notre prix, sortie usine. Dans le même temps, notre prix n’a, lui, gagné que 15 % – alors qu’on a réduit, en France, notre offre de 29 % ! Si les ventes européennes avaient suivi le même rythme haussier que les ventes de sucre importé, on serait enfin au-delà du seuil de référence communautaire (404 €/t). Que de temps perdu.

Il est urgent, désormais, de mettre de l’ordre dans la manière dont le sucre est vendu dans l’Union – il en va de la survie de notre filière. Rien ne dit que les marchés mondiaux poursuivront leur rebond : certains analystes anticipent déjà une campagne mondial 2021/2022 en excédent. Rater le coche, pour une raison qui est propre à la filière (le mode de contractualisation du sucre, entre sucrier et industrie utilisatrice, sur son propre territoire, est resté inchangé malgré la fin des quotas) serait dramatique. Indexation des prix de betterave sur les marchés à terme, indexation des prix de vente du sucre sur les prix spots, rénovation des engagements contractuels en fonction des fondamentaux européens : les planteurs sont en droit d’attendre des propositions des sucriers pour continuer à y croire.

Autres actualités

...

Pourquoi s'inscrire

à la newsletter ?

Suivre l'actualité

Rester informé(e)

Partciper aux

actions de la CGB